FIREとは、FInancal Independence Retire Earlyの頭文字をとったもので、経済的自立と早期退職を意味します。FIREは米国から始まったムーブメントで、欧州や日本などにも広がっています。

ここでは、FIREの基本的な考え方と実現方法を解説します。

FIREの基本

年間支出の25倍の資産

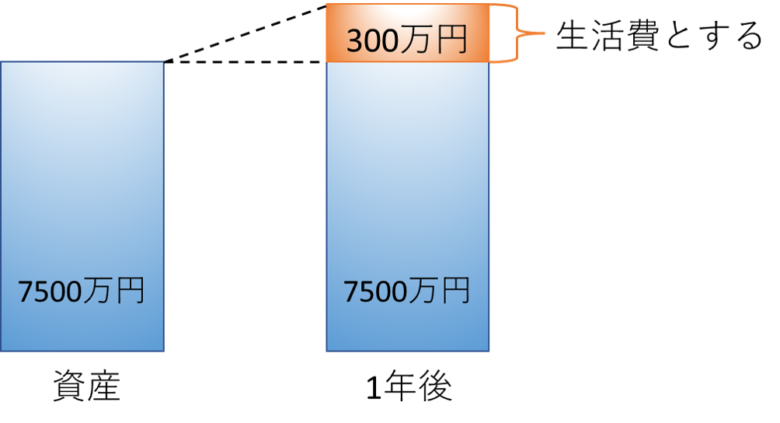

年間支出の25倍の資産を貯めれば、投資の運用益で生活していくことができる、つまりFIREが達成できると考えられています。例えば、年間支出が300万円の場合、25倍の7500万円が必要となります。

4%ルール

資産の取り崩し方法として、4%ルールが提案されています。これは、年間支出を資産の4%に抑えて、残りの資産を全て投資で(年利4%)運用した場合、理論上、資産が底を付くことはなく、運用益のみで生活が可能となります。

先程の例と同様、資産7500万円として考えます。7500万円に対して年利4%運用をすると、1年後には7800万円となります。年間の支出は7500万円の4%、つまり300万円のため、資産残高は7800万円-300万円=7500万円となり、これを繰り返しても資産が尽きることはないということです。

4%ルールは、トリニティ大学における論文が基となっています。1926年から1995年の過去データを基に、米国株式(S&P500)と米国債券(長期高格付社債)に50%ずつ投資し、インフレも加味して年間の引き出し率を4%とした場合、資産が残る確率は25年後で100%、30年後で95%の結果となりました。

貯蓄率を高める

年間支出の25倍を何年間で貯められるかは、貯蓄率が関わってきます。

例えば、収入の10%を貯蓄した場合(貯蓄率10%)、1年分の生活費を貯めるには9年かかります。一方、収入の半分を貯蓄した場合(貯蓄率50%)は、その期間が1年となります。

※次のように考えるとイメージし易いと思います。

収入1000万円、生活費900万円:貯蓄100万円 ⇒ 900万円を貯めるのに9年かかる

収入1000万円、生活費500万円:貯蓄500万円 ⇒ 500万円を貯めるのに1年かかる

つまり、FIRE達成までに要する時間は、収入や貯蓄額によらず、貯蓄率に影響を受けます。倹約に努めて生活費を効率的に減らすこと、生活費以外のお金を意識的に貯蓄に回すことがFIRE達成への近道となります。

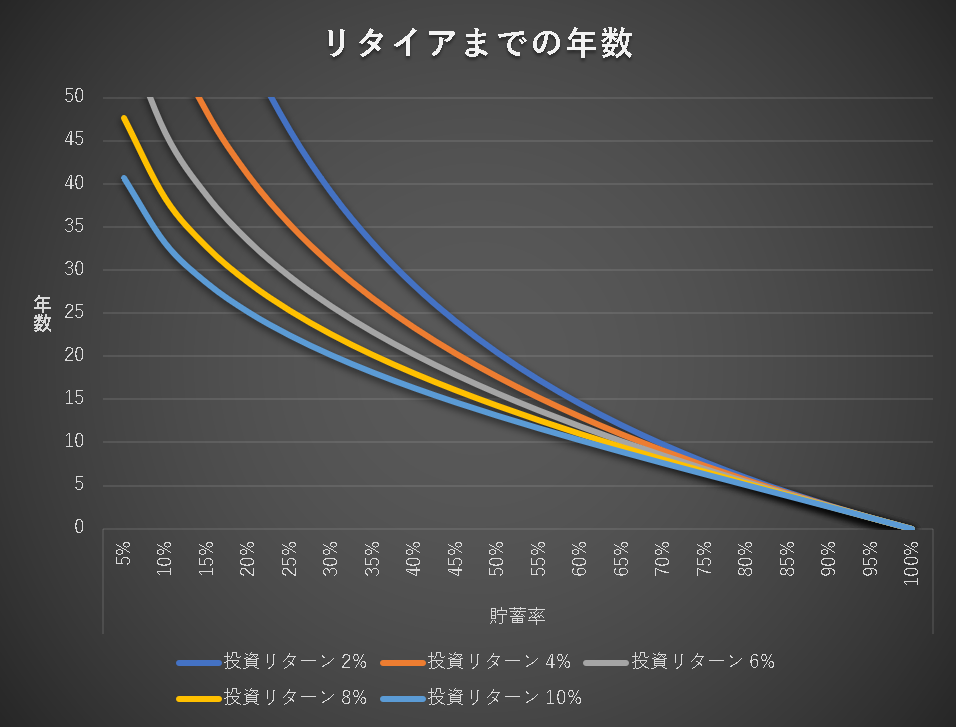

下のグラフは、貯蓄率を基に、資産の25倍を達成するまでの年数(FIRE達成までの年数)を示したものです。横軸が貯蓄率、縦軸がFIRE達成までの年数、それぞれの曲線が資産の年間リターンを示しています。

貯蓄率10%、投資リターン6%の場合、リタイアまでの年数は約50年です。これを貯蓄率15%に引き上げた場合、年数は約40年弱まで短縮されます。つまり、グラフの左側(貯蓄率が低い人)ほど、貯蓄率の小さな変化がリタイアまでの年数に大きく影響を与えます。

また、支出を最適化し、貯蓄率を60%以上とした場合、10年程度でリタイアできる可能性があります。

FIRE実現へのステップ

年間支出(生活費)の算出

まずは現状の生活費を算出しましょう。そこから、リタイア後にかかるであろう生活費を想定します。リタイア後にかかる生活費を把握することで、どれだけ資産を貯める必要があるかが分かります。家計簿を付ける等して、できれば年間の支出額を把握しておくことがおススメです。

目標資産額の設定と投資シミュレーション

リタイア後の年間支出額が算出されたら、25倍をして目標資産額を決定します。目標資産額に対して毎月いくら貯蓄をし、投資リターン何%で運用するか(※)を決定して、想定されるリタイアまでの年数を算出します。

※米国株インデックスであれば5%で計算するのが無難です

もしここで、算出されたリタイアまでの年数が想定より長い場合、(1)目標資産額(リタイア後の生活費)、(2)貯蓄額、(3)投資リターンを見直す必要があります。

(1)は、支出の最適化を行い、生活費(目標資産額)を下げることを考えます。

(2)は、収入UP、または支出の最適化を行い、余剰資金の拡大による貯蓄率UPを考えます。

(3)は、投資戦略を変更して、より大きな投資リターンを目指します。

簡単に取り組めて最も効果の大きいものは、『支出の最適化』です。まずは支出の最適化を実施し、続いて、収入UP、投資リターンの拡大と取り組んでいきましょう。

資産運用

FIREの目標金額が決まれば、あとは毎月の収入から一定額を投資に回します。目標リターンや許容リスクによって投資の種類は異なりますが、ここでは米国株(S&P500)や全世界株連動の投資信託を購入することを考えます。

一例として、夫婦の手取り収入40万円として、毎月20万円を投資に回し(貯蓄率50%)、25年間5%運用した場合を想定します。

| 年数 | 元本[万円] | 評価額(単利)[万円] | 評価額(複利)[万円] |

|---|---|---|---|

| 1 | 240 | 252 | 252 |

| 5 | 1,200 | 1,380 | 1,392 |

| 10 | 2,400 | 3,060 | 3,170 |

| 15 | 3,600 | 5,040 | 5,438 |

| 20 | 4,800 | 7,320 | 8,333 |

| 25 | 6,000 | 9,900 | 12,027 |

投資信託の積み立ては、『複利効果』の恩恵を受けることができます。複利効果とは、運用で得た収益を再投資することで、利息に対して利息を発生させるため、雪だるま式に資産が増えていく効果のことです。

表の例では、投資の開始から25年後の時点で、元本に対して評価額(複利)が2倍以上となっています。これこそが複利効果で、投資期間が長ければ長いほど効果を発揮します。このことは、投資開始時期が早ければ早いほど有利に働くことを示しています。

このように、投資をうまく活用することで、FIRE達成までの期間を大幅に短縮することができます。つみたてNISAやiDeCoといった非課税投資制度も活用することで、より効率的に資産を増やしていけるでしょう。

まとめ

FIREを達成すれば、自分の時間を自由に使うことができます。リタイア(RE)せずとも、経済的自由(FI)を達成すれば、人生の選択肢は大きく広がります。FIREの考え方を参考に、是非自分の人生(時間)の使い方について考えてみてください。

- 年間支出の25倍を貯める

- 引き出し率を4%として、残りの資産は投資で運用する(4%ルール)

- FIRE達成までの期間は、貯蓄率が最も重要

- FIRE達成までのステップ

- 家計簿を付けて、生活費を算出する

- 目標資産を算出し、投資シミュレーションする

- 複利効果のある資産運用を行う

コメント